Herbalife Aktie

WKN DE: A0DNX7 / ISIN: KYG4412G1010

| Rivalen |

10.06.2023 22:39:00

|

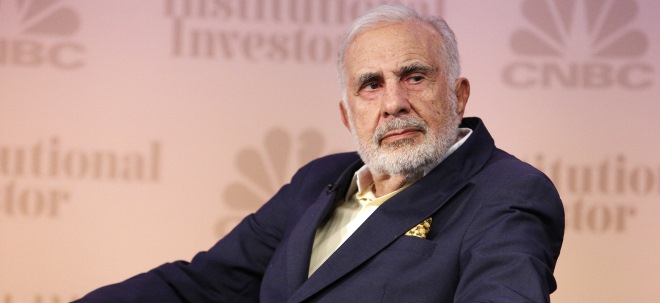

"Neues Archegos": So schwer sind Bill Ackmans Vorwürfe gegen Carl Icahn

• Hindenburg Research attackiert Icahn Enterprises

• Ackman lässt Vorwürfe nicht unkommentiert stehen

Ackman vs. Icahn

Die Fehde zwischen Milliardär Bill Ackman und dem Investor Carl Icahn hat bereits eine lange Geschichte. Einen Höhepunkt erreichte der Konflikt aber ab 2012. Damals wettete Ackman gegen den Nahrungsergänzungsmittelhersteller Herbalife und warf dem Unternehmen vor, ein Schneeballsystem zu betreiben. Von der Short-Position gegen Herbalife erhoffte sich der Pershing Square Capital-Chef satte Gewinne, wenn die Aktie dann gegen null fällt. Dazu kam es jedoch nicht, weil die Aktie über die Jahre im Wert stieg. Bereits 2017 tauschte Ackman alle Short-Positionen gegen Herbalife in eine Wette mit Verkaufsoptionen um, 2019 erklärte er gegenüber "CNBC", dass er nun auch diese Position aufgelöst habe und sich komplett aus seinem Herbalife-Investment zurückgezogen habe.

Telefoninterview eskaliert

Zum Eklat zwischen Ackman und Icahn kam es jedoch bereits 2013, nachdem Icahn die Short-Attacke gegen Herbalife kritisierte und selbst Aktien des Diätmittelherstellers kaufte. In einem Telefoninterview mit CNBC, an dem anfangs nur Ackman teilnahm, kommentierte dieser Icahns Angriffe vom Vortag zunächst. "Unser Ziel war es, ein Licht auf Herbalife zu werfen", so der Investor. "Ehrlich gesagt hat Carl mir einen Gefallen getan, indem er auf mir herumhackte."

Kurz darauf wählte sich jedoch auch Icahn in die Sendung ein - und fing an, Ackman aufs Übelste zu beschimpfen. "Ackman ist ein Lügner", so der aktivistische Investor. "Er hat einen der schlechtesten Reputationen an der Wall Street." Darüber hinaus warf Icahn seinem Kollegen vor, Unternehmen absichtlich mit Short-Positionen zu ruinieren. "Ich habe die Schnauze voll von diesem Kerl. Er ist wie die Heulsuse auf dem Schulhof." Und auch Ackman schoss zurück und bezeichnete seinen Konkurrenten als "Kerl, der die kleinen Leute ausnutzt". Die fast halbstündige Diskussion zwischen den beiden Investoren wurde im Buch "When the Wolves Bite: Two Billionaires, One Company, and an Epic Wall Street Battle" von Scott Wapner und dem Dokumentarfilm "Betting On Zero" von Regisseur Ted Braun festgehalten.

Ackman will keine Shorts-Positionen mehr aufbauen

Laut "Investopedia" versöhnten sich die Beiden 2014 dann. Im März 2022 schrieb Ackman in seinem jährlichen Aktionärsbrief außerdem, dass man nun keine aktivistischen Shortseller-Attacken mehr umsetzen wolle. "Trotz unserer begrenzten Beteiligung an dieser Anlagestrategie hat sie Pershing Square enorme Aufmerksamkeit in den Medien verschafft", so der Geschäftsführer der Investmentgesellschaft. "Zusätzlich zu den massiven Medienberichten haben unsere beiden kurzen aktivistischen Investitionen ein Buch und einen Film inspiriert. Zum Glück für uns alle und vor allem für unseren Ruf als konstruktiver Eigentümer haben wir uns endgültig aus dieser Branche zurückgezogen." Damit stellte der Investor keine Short-Investitionen wie im Fall von Herbalife mehr in Aussicht.

Hindenburg Research äußert schwere Vorwürfe gegen Icahn Enterprises

Nun rückte Icahn selbst aber kürzlich in den Fokus der Öffentlichkeit. Im Mai 2023 schrieb die Investmentfirma Hindenburg Research in einem Beitrag, dass der Mischkonzern Icahn Enterprises (IEP) seine eigenen Beteiligungen deutlich überbewerte. So sei der zum Jahresende gemeldete indikative Nettoinventarwert in Höhe von 5,6 Milliarden US-Dollar laut Hindenburg-Bericht um mindestens 22 Prozent überhöht. Eine realistischere Bewertung liege bei 4,4 Milliarden US-Dollar. Darüber hinaus betreibe Icahn ein Schneeballsystem, mit dem die hohen Dividendenzahlungen ermöglicht werden sollen. "Die Dividende wird in keinster Weise durch den Cashflow und die Investitionsleistung von IEP gestützt", hieß es weiter. "Die Ausreißerdividende des Unternehmens wird (vorerst) ermöglicht, weil Carl Icahn rund 85 Prozent von IEP besitzt und Dividenden größtenteils in Anteilen (anstelle von Barmitteln) entgegengenommen hat, wodurch die gesamten Barausgaben reduziert wurden, die erforderlich waren, um die Dividendenzahlung für die verbleibenden Anteilinhaber zu erfüllen."

Icahn wies die Anschuldigungen zurück und entgegnete, dass der Shortseller auf sinkende Kurse der IEP-Aktien wette und sich damit selbst bereichern wolle.

Ackman von Hindenburg-Vorwürfen "fasziniert"

Trotz der angeblichen Versöhnung ließ es sich Ackman jedoch nicht nehmen, die Attacke auf seinen einstigen Rivalen zu kommentieren.

There is a karmic quality to this short report that reinforces the notion of a circle of life and death. As such, it is a must read. https://t.co/WtkGPEZHvP

- Bill Ackman (@BillAckman) May 2, 2023

"Dieser kurze Bericht hat eine karmische Qualität, die die Vorstellung eines Kreislaufs von Leben und Tod unterstreicht", schrieb der Pershing Square-CEO auf seinem Twitter-Profil. "Als solcher ist er eine Pflichtlektüre." Einige Tage später veröffentlichte Ackman dort eine längere Einschätzung zu den "faszinierenden" Vorwürfen gegen Icahn. "Die IEP-Prämie wurde durch eine hohe Dividendenrendite aufrechterhalten, die nicht durch operative Cashflows gestützt wird. Die Rendite wird durch die Rückzahlung von Kapital an außenstehende Aktionäre erzielt, die wiederum durch den Verkauf von Aktien an Investoren finanziert wird", fasste der Investor die Behauptungen von Hindenburg Research zusammen. "Dieses System hat über einen beträchtlichen Zeitraum hinweg funktioniert, ist aber in hohem Maße von der Aufrechterhaltung der Prämie und der Gelassenheit von Icahns Kreditgebern abhängig."

Vergleich mit Archegos-Pleite

Ackman zog sogar Vergleiche zum Pleite-Hedgefonds Archegos, der im März 2021 in die Zahlungsunfähigkeit abrutschte. Zu den Leidtragenden des Zusammenbruchs zählten die Finanzkonzerne Credit Suisse und Nomura, die mit Archegos kooperierten und Verluste in Höhe von mehreren Milliarden US-Dollar einstecke mussten. "Das Problem ist, dass mehrere Kreditgeber eine chaotischere Situation schaffen", führte Ackman weiter aus. "Es genügt, wenn ein Kreditgeber aus der Reihe tanzt und Anteile liquidiert oder versucht, sich abzusichern, und schon stürzt das Haus ein. Hier ist der Sündenbock der letzte Kreditgeber, der liquidiert."

Ackman: Icahn hat sich zu viele Feinde gemacht

Darüber hinaus kritisierte Ackman, dass Icahn seine Margin-Darlehen nicht gegenüber der US-Börsenaufsichtsbehörde Securities and Exchange Commission (SEC) offengelegt habe, was seiner Einschätzung nach im Rahmen des 13D-Formulars hätte erfolgen müssen. Dennoch ließ er es sich nicht nehme, auf Icahns "Lieblingsspruch" an der Börse zu verweisen: "Wenn du einen Freund willst, hol dir einen Hund." Dabei ließ er kurz durchblicken, dass der Streit von 2013 möglicherweise doch noch nicht vergeben und vergessen sein könnte. "Im Laufe seiner langen Karriere hat sich Icahn viele Feinde gemacht. Ich weiß nicht, ob er echte Freunde hat. Hier könnte er einen gebrauchen."

Abschließend hielt Ackman außerdem fest, dass man bei Pershing Square weder auf steigende noch auf sinkende Kurse der IEP-Aktie wette, sondern "nur aus der Ferne" beobachte.

Redaktion finanzen.at

Der finanzen.at Ratgeber für Aktien!

Der finanzen.at Ratgeber für Aktien!

Wenn Sie mehr über das Thema Aktien erfahren wollen, finden Sie in unserem Ratgeber viele interessante Artikel dazu!

Jetzt informieren!

Weitere Links:

Nachrichten zu Herbalife Ltd.mehr Nachrichten

|

29.04.25 |

Ausblick: Herbalife präsentiert Bilanzzahlen zum jüngsten Jahresviertel (finanzen.net) | |

|

18.02.25 |

Ausblick: Herbalife stellt Zahlen zum jüngsten Quartal vor (finanzen.net) | |

|

05.02.25 |

Starinvestor Bill Ackman: So wurde der Hedgefondsmanager erfolgreich (finanzen.at) | |

|

04.02.25 |

Erste Schätzungen: Herbalife legt die Bilanz zum abgelaufenen Quartal vor (finanzen.net) |

Analysen zu Herbalife Ltd.mehr Analysen

Aktien in diesem Artikel

| Herbalife Ltd. | 6,10 | -1,39% |

|

| Icahn Enterprises | 8,53 | -3,94% |

|