CFDs (Contracts for difference) gehören wie Futures, Zertifikate und Optionsscheine zur Gruppe der derivativen Wertpapiere.

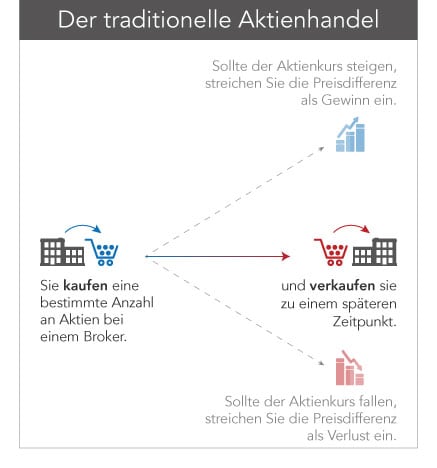

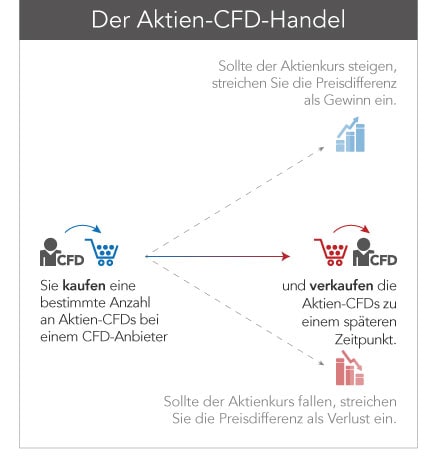

Bei einem solchen Differenzkontrakt wettet der Anleger auf Kursunterschiede beim Basiswert, wie Aktien, Aktien- und Rentenmarktindizes, Obligationen, Rohstoffen oder Devisen. Der Käufer partizipiert 1:1 an der Kursbewegung, ohne den jeweiligen Wert selbst zu besitzen – demnach entspricht der Wert eines CFDs dem zugrundeliegenden Basiswert. CFDs werden nicht über die Börse gehandelt sondern ein Broker oder eine Bank treten als Emittent und Vertragspartner auf.

|

|

Welche Kosten fallen bei CFDs an?

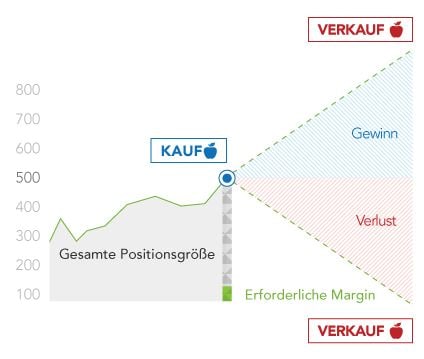

Ein Investment in einen CFD ist deutlich günstiger als der Erwerb des jeweils zugrundeliegenden Wertes über die Börse. Statt den kompletten Preis für eine Aktie oder einen Rohstoff zu zahlen, hinterlegt der Anleger lediglich einen Bruchteil in Form einer Sicherheitsleistung, der so genannten Marge. Diese liegt deutlich unter den Kosten für ein Investment in den Basiswert, üblicherweise zwischen einem und zehn Prozent der Gesamtkosten. Eine Mehrzahl der Anbieter verlangen Kommissionen pro Trade. Bei CFDs handelt es sich quasi um eine kreditfinanzierte Möglichkeit des Kaufs eines Basiswertes. Daher werden in der Regel für einen Kauf zudem Finanzierungszinsen fällig. Umgekehrt werden bei Verkäufen meist sogar Habenzinsen ausbezahlt.

Wie funktionieren CFDs?

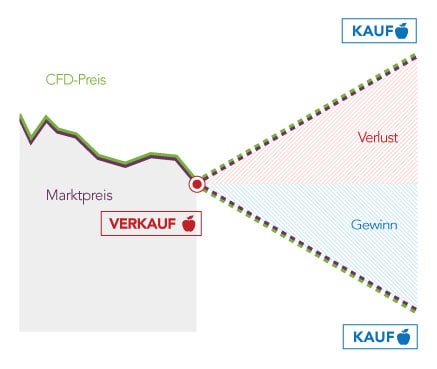

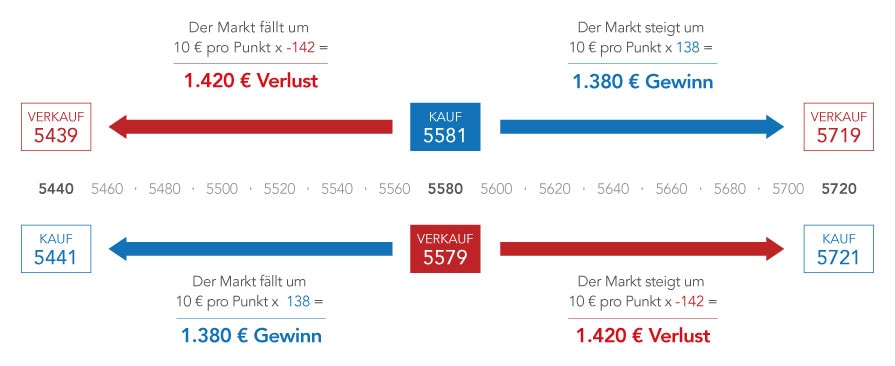

Anders als beim Investment in Aktien kann mit CFDs auch in Zeiten fallender Märkte Geld verdient werden. Der Anleger kann sowohl von Kursgewinnen als auch -verlusten profitieren, je nachdem ob er long - Wetten auf ein Kursplus - oder short - Wetten auf ein Kursminus - geht.

Die Differenz zwischen dem Eröffnungskurs der Position und dem jeweiligen Schlusskurs wird ausbezahlt, wenn der Anleger die Richtung der Kursbewegung im Vorfeld richtig eingeschätzt hat. Demnach können mit verhältnismässig überschaubarem Einsatz grosse Gelder bewegt werden. Bereits bei geringen Kursbewegungen ermöglicht ein CFD damit aufgrund des Hebels, den der Emittent festlegt, die Generierung hoher Gewinne aber auch das Risiko deutlicher Verluste.

Der CFD-Kontrakt wird an jedem Handelstag auf Grundlage des Basiswertes neu bewertet. Hier rücken die Höhe der Marge sowie die Finanzierungskosten in den Vordergrund.

Vorteile von CFDs:

CFDs ermöglichen die Teilnahme am Kapitalmarkt mit verhältnismässig geringem Kapital. In kürzester Zeit können aufgrund des geringen Einsatzes und der Hebelwirkung überdurchschnittliche Gewinne erzielt werden. Der Anleger kann sowohl aufsteigende als auch auf fallende Kurse spekulieren und bleibt daher flexibel. Die 1:1–Abbildung des Basiswertes sorgt für eine optimale Preistransparenz. Das Risiko, mehr Geld zu verlieren als eingesetzt wurde, besteht bis auf einzelne Extremfälle nicht, da die Positionen bei Erreichen einer Mindestschwelle meist automatisch verkauft beziehungsweise „glatt gestellt“ werden.

Nachteile von CFDs:

Contracts for difference sind hoch spekulative Investments. Trotz der hohen Gewinnmöglichkeiten sind entsprechende Verlustrisiken zu beachten, wenn der Anleger auf die falsche Richtung der Kursbewegung wettet. Ein grosser Hebel kann gleichzeitig auch eine Steigerung des Risikos bedeuten – so kann es auch zu einem Totalverlust kommen. Während einer längeren Haltedauer fallen zudem neben der Margin weitere Finanzierungskosten an. Der Investor erwirbt nicht den zugrundeliegenden Basiswert selbst und ist daher nicht dividendenberechtigt und verfügt über keinerlei Stimmrecht.

Fazit:

CFDs eignen sich primär für die kurzfristige Geldanlage risikofreudiger Anleger. Es sollten nur Beträge eingesetzt werden, deren Totalverlust zu verschmerzen wäre.